夫(世帯主)でも、妻(配偶者)でも、「公的年金」に加えて、「個人年金」を運用されている方も多いと考えます。

・ただ、「積立終了期間の60歳」前に、「一時金化or年金化」で、どちらが「有利な選択」なのか、あらかじめ、考えておかないと、私の50代後半のように、非常に悩んでしまいます。なお、「公的年金(企業年金)」も、「個人年金」と同様な悩みがありましたが、解決しました。

「個人年金」の50代後半の悩み

・具体的に示します。「60歳誕生日の数か月前」に、以下の「選択枝」を「幹事会社」から、求められました。急だったので、驚きました。

・どれが、自分にとって、有利なのか、見当がつきません。悩みました。「回答締め切り日」も、どんどん、迫ってきたので、焦りました。

| 60歳「契約終了、一時金」 | ・60歳で一時金化 |

|---|---|

| 60歳「年金」 | ・60歳で年金として運用開始 |

| 65歳「繰延、一時金」 | ・5年間、65歳まで繰延後、一時金化 |

| 65歳「繰延、年金」 | ・5年間、65歳まで繰延後、年金 |

| 65歳「継続、一時金」 | ・5年間、65歳まで継続後、一時金化 |

| 65歳「継続、年金」 | ・5年間、65歳まで継続後、年金 |

・「繰延:掛金無し(原資凍結)」、「継続:掛金有り(原資に追加)」です。

「個人年金」と「公的年金(一般厚生年金)」の違い(念のため)

・私は、「個人年金」で、「ねんきん共済」で積立していました(電機連合のリンク先)。「年利1.25%(予定利率)」と記載です。なお、加入者の積立金は、「生命保険会社7社と全労済」で運用とも記載があります。この予定利率は、他の「個人年金」でも、同レベルと思います。

https://kyosai.jeiu.or.jp/nenkin/

・念のためですが、このような「個人年金」は、「公的年金(国民年金、厚生年金、等)」と異なります。後者では、「公的年金等控除額(60歳~64歳:60万円、65歳以上:110万円)」があるので、それも加味する必要があります(厚生省のリンク先)。ただ、今回は、「個人年金」なので、「公的年金等控除額」を加味しなくても大丈夫です。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1600.htm

「個人年金」の「一時金化or年金化」

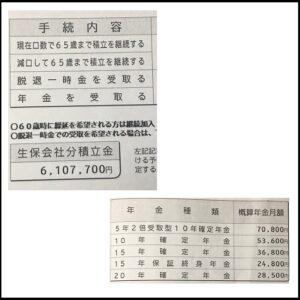

・まず、「一時金化or年金化」です。うちの60歳時点の例ですが、積立金(約610万円)と、その年金の試算額です。例えば、「20年確定年金:28500円×12か月=年額で約34万円」です。

・「年金」の総受取額です。「年金」の一般的な考え方は、1年間は「基本年金+増額年金」(積立金によるもの)で、2年目以降は「増加年金」が付加(1年目の利子運用)と考えますが、これらを含めた「概算」です。

・「10年確定年金」「20年確定年金」で、「概算」です。「20年確定年金」の方が多いのは、年金開始後も、「原資」を運用しているためです。

| 一時金 | 610.8万円 |

|---|---|

| 10年確定年金 | 5.36万円×12か月×10年=643.2万円(一時金増加率:105.3%) |

| 20年確定年金 | 2.85万円×12か月×20年=684.0万円(一時金増加率:112.0%) |

・ただ、税金等により、「一時金」「年金」は、目減り可能性(要するに、手取り額)を検討する必要があります。私の例で、計算しました。まず、「一時金化」です。

・以下のように、「課税所得がマイナス」なので、「目減り無し」ですが、もし、「年1%で運用(資金運用)」すると、10年で「110%」に増えます。

| 一時金 | ・課税所得・一時所得=(一時金・一括受取金額-払込保険料総額・必要経費-50万円)×1/2 =(610.8万円-598.8万円-50万円)×1/2=マイナス値 ※「幹事会社」に、払込保険料総額は、598.8万円と事前確認 ・「課税所得がマイナス」なので、税金ゼロなので、目減り無しでした。 ・つまり、50万円以上(特別控除額)の「儲け(プラス)」があると、一時所得として、課税されるので、注意が必要です。記事「一時金化:50万円以上のプラスが無ければ、税金ゼロ」、国税庁「一時所得」です。 |

|---|

・次に、「年金化」です。それぞれの項目で計算しました。「10年確定年金」を例とします。要するに、「約90%に目減り」となりました。

| 所得税 | ・必要経費(年額)=年額×払込保険料総額/総支給見込み額(60歳余命は19年) =5.36万円×12か月×598.8万円/643.2万円=59.88万円 ・雑所得(年額)=総収入金額-必要経費 =5.36万円×12か月-59.88万円=4.44万円 ・雑所得の税率を5%とすれば、年あたり4.44万円×5%=0.222万円となり、10年なので、2.22万円が目減り額となる。 ※「公的年金」から「公的年金控除」を引いた残りは、雑所得となります。この雑所得と、「個人年金」の雑所得を合わせて、税率を計算する事になります(住民税も同様)。 |

|---|---|

| 住民税 | ・雑所得の税率を10%とすれば、年あたり4.44万円×10%=0.444万円となり、10年なので、4.44万円が目減り額となる。 |

| 社会保険料 | ・「国民健康保険税」と「介護保険料」です。地方自治体により、計算値は、大きく異なりますが、「年金」の10%で試算しました。 ・5.36万円×12か月×10%×10年=64.32万円が目減り額となる。 ・年代で計算が異なるので、以下に例示します。「64歳まで:医療保険分+後期高齢者支援分+介護保険分(第2号被保険者)」「 65~74歳:医療保険分+後期高齢者支援分+介護保険料(第1号被保険者)」「75歳以上:後期高齢者医療保険料+介護保険料(第1号被保険者)」となります。 |

| 合計 | ・目減り額の総額は、2.22万円+4.44万円+64.32万円=70.98万円 ・643.2万円ー70.98万円=572.22万円(目減り率89%) |

・つまり、10年で考えると、「一時金化」であれば、「目減り無し~110%」(資金運用)となります。「10年確定年金」であれば、「105%」に増えますが、約90%目減りの為、結局「95%」になりそうです。この結果から、「一時金化」を選択しました。

・また、20年で考えると、「一時金化」は、「目減り無し~120%」(資金運用)となります。「20年確定年金」であれば、「112%」に増えますが、同じく約90%目減りの為、結局「収支トントン」となります。この結果からも、「一時金化」を選択しました。

・そもそも、リンク先の「基礎控除(48万円等)」を、上記計算の「一時金」「年金」の計算で配慮する必要がありますが、48万円を超えて、増加分だけの計算にしていますので、影響ない立場で、試算しています。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1199.htm

「個人年金」の「一時金(契約終了)or繰延or継続」

・前述の議論で、「一時金化」を選択したので、「一時金(契約終了)or繰延or継続」を比較します。60歳から65歳を「年利1.25%(予定利率)」で運用です。「幹事会社」に、現時点での私の原資で試算してもらいました。なお、「繰延:掛金無し(原資を凍結)」「継続:掛金有り(原資に追加)」です。

| 一時金(契約終了) | 610.8万円 |

|---|---|

| 繰延(原資を凍結) | 646.9万円(105.9%) |

| 継続(原資に追加) | 646.9万円(105.9%) ※原資に追加無しなら、「繰延」と同額 |

・私の例では、60歳から65歳の5年間で、「105.9%増加」です。(ただし、50歳以前からの10年以上の掛金継続なので、この増加率ですが、より短期間の掛金継続であれば、増加率が低くなるので、ご注意ください)

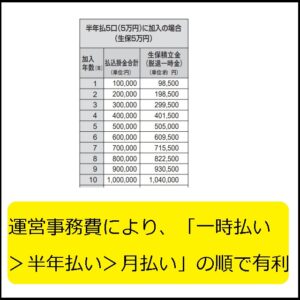

・他の例で、「ねんきん共済」パンフレットから、「一時払」データを抜き出しました。ここでも、「5年間で、104.8%増加」「10年間で、111%増加」で同レベルです。

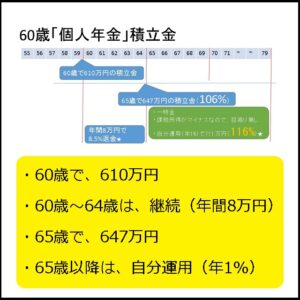

・5年間で、個人責任で行う「年1%で運用(自己運用)」で「105%」ですが、ほぼ確実な「105.9%」(もしくは、「104.8%」)となるので、「繰延/継続」を選択しました。

・「繰延/継続」の支払い方法です。「ねんきん共済」パンフレットから、「半年払」データを抜き出します。他にも、「月払」「一時払」もあります、「運営事務費」により、「一時払>半年払>月払」の順で有利となります。可能であれば、「一時払い」を選択ください。

・例えば、上記の様に、1年目では、「掛金合計」よりも「一時金」が低く、損になります。これは、「運営事務費」等が掛かるためです。これによると、60歳から65歳で5年間で掛金を支払うと、「50万円→50.5万円(101%)」にしかならない為、個人責任で行う「年1%で運用(資金運用)」の「105%」よりも低くなります。

・従って、「60歳~65歳」の掛金は、運用益が低いので、高額掛金「継続」は、避けた方が良いです。ただ、次に述べるように、「個人年金保険料控除」は、活用する事にしました。

「個人年金」の「個人年金保険料控除」の活用

・平成24年以降(2012年以降)の新制度では、「年間8万円で所得税控除額4万円」+「年間5.6万円で住民税2.8万円」が可能です。

・「個人年金の掛金」で年間8万円とすると、控除額合計が4万円+2.8万円=6.8万円になるので、税率10%とすれば、0.68万円が返金なので、「8.5%返金」です。「年1%で運用(自己運用)」よりも、得なので、最大限活用したいです。

「個人年金/企業年金」運用の結論(「一時金化」が有利)

・「個人年金/企業年金」運用の結論です。「年金化」は、「税金」等で目減りするので、避けたいです。「課税所得がマイナス」なので、「一時金化」が有利です。

・「個人年金/企業年金の一時金化」では、以下の表で、★「繰り下げ有り」で、「5年間、65歳まで継続後、一時金化」がベストです。なお、個人年金は、「個人年金保険料控除」活用のため、「年間8万円」の掛金支払いだけを継続です。「個人年金」のベストを図示しておきます。

| 60歳「契約終了、一時金」 | ・60歳で一時金化 |

|---|---|

| 60歳「年金」 | ・60歳で年金として運用開始 |

| 65歳「繰延、一時金」 | ・5年間、65歳まで繰延後、一時金化 |

| 65歳「繰延、年金」 | ・5年間、65歳まで繰延後、年金 |

| 65歳「継続、一時金」 | ・★「繰り下げ有り」で、5年間、65歳まで継続後、一時金化 ※但し、「個人年金保険料控除」有効活用のため、「年間8万円」の掛金支払いだけを継続 |

| 65歳「継続、年金」 | ・5年間、65歳まで継続後、年金 |

・他のネット記事のも確認しましたが、「一時金」で「自己運用」の記載無し、「年金」で「社会保険料」記載無し、が多かったです。前者は、「自己責任なので、記載しにくい」、後者は、「地方自治体により計算式が異なるので、記載しにくい」と考えます。

私の「個人年金」の50代前半での後悔

・前述しましたが、60歳から65歳で5年間で掛金を支払うと、「50万円→50.5万円(101%)」にしかならない、です。つまり、同様に、55歳から60歳での掛金支払い分が、たった5年間しかなので、「マイナス~101%」になってしまいます。

・従って、55歳からは、「年間8万円の掛金支払い」限定を検討すべきでした。これ以上の余剰金があれば、「年1%で運用(自己運用)」で。ただし、この試算は、「60歳での一時金化」が前提です。

・私のように、最終的に「65歳で一時金化」を選択すれば、55歳~60歳の掛金は、上記の「ねんきん共済」パンフレットでは、5年で「101%」、10年で「100万円→104万円(104%)」なので「101%~104%」となり、「年1%で運用(資金運用)」の「105%~110%」よりも低いです。「年間8万円の掛金支払い」に、どれだけプラスするか/プラスしないで自己資金運用なのか、を検討できました。

・また、「ねんきん共済」では、「月払」「半年払」に加えて、「一時払」が支払い方法として準備されており、「一時払」の「運営事務費」が最も低いので、「年間8万円の掛金支払い」にしておいて、「余剰金は、一時払」が最も有利です。

私の個人資金の自己運用

前述で「年1%で運用(自己運用)」と記載ですが、以下が、私の実例です。上記資金とは別に「投資信託(3種類)」で約800万円を運用しています。現在、以下の実績です。約3年なので、「年4%強」です。うまく行っている方だと思いますが、油断しないように、運用したいと考えます。

・50代前半で、資金運用に慣れていたら、「年間8万円の掛金支払い」の余剰分を自分で運用していたかも、しれません。

・なお、「年金、退職金(要するに、自己資金)」に関して、50代~60代の参考書籍で、「定年後ずっと困らないお金の話(年金、退職金、再雇用など)、約900円」と「役所や会社は教えてくれない!(年金、退職金など)、約1500円」を紹介しておきます。よろしければ、どうぞ。

会社も役所も銀行もまともに教えてくれない 定年後ずっと困らないお金の話 (だいわ文庫 455-1-D)

役所や会社は教えてくれない! 定年と年金 3つの年金と退職金を最大限に受け取る方法

まとめ

積立終了時の「個人年金/企業年金運用」の結論です。「年金化」は、「税金」等で目減りするので、避けたいです。「課税所得がマイナス」なので、「一時金化」が有利です。

・「個人年金の一時金化」では、「繰り下げ有り」で、「★5年間、65歳まで継続後、一時金化」がベストです。「個人年金保険料控除」活用のため、「年間8万円」の掛金支払いだけを継続です。

・なお、公的年金(企業年金)においても、「一時金化or年金化」であれば、上記の「繰り下げ有り」で、「★5年間、65歳まで継続後、一時金化」がベストです。

皆さんのご参考まで(^^) 何かあれば、お気軽にお問い合わせください。

2020年12月31日

更新日:2021年1月3日(記事構成の改善)

関連記事

| 関連記事「【年金】私(バツ1、61歳、2023年)の赤裸々な年金受給額とその収入アップ/節税方法」 |

・妻の公的年金/個人年金:https://daijoubudayo.com/money/wife

・夫の公的年金/個人年金:https://daijoubudayo.com/money/husband

・関連記事「妻のヘソクリは、夫のモノ」:https://daijoubudayo.com/money/wifefinance/

上記も含めた、本ブログの「お金と時間の節約」カテゴリー(ネットワーク関連、自動車関連、購入と修理、確定申告/税金/年金、メルカリ活用など)の記事リスト(約30件)です。他の記事もどうぞ。

・各記事の左上に「検索窓」があるので、気になるキーワードを入れて頂ければ、ご要望の記事があるかもしれません。